SOURCE :- BBC NEWS

ఫొటో సోర్స్, Getty Images

అర్జున్కు 29 ఏళ్లు. ఓ ఐటీ కంపెనీలో సాఫ్ట్వేర్ ఇంజనీర్. తన ఫ్రెండ్స్తో వీకెండ్లో జరుపుకొనే ఓ చిన్న టీ పార్టీకి చేసే ఖర్చు రూ. 800తో (నెలవారీ ఈఎంఐ చెల్లించి) టర్మ్ ఇన్సూరెన్స్ తీసుకున్నారు. ఆయనకు ఏదైనా జరిగితే, తన కుటుంబానికి ఆర్థికంగా కొండంత భరోసాగా ఆ పథకం ఉంటుంది.

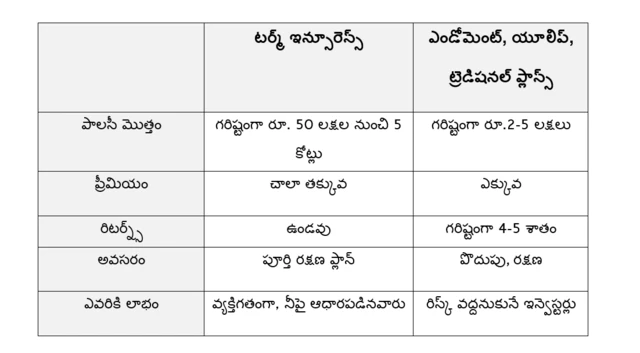

అయితే ఇందులో ఎలాంటి మెచ్యూరిటీ బెనిఫిట్ ఉండదు. ఎలాంటి రిటర్న్స్ కూడా ఉండవు. ఇది పూర్తిగా ఓ ఫైనాన్షియల్ ప్రొటెక్షన్ ప్రొడక్ట్ మాత్రమే.

భారత్లో ఇప్పటికీ బీమా ఉన్న వాళ్ల సంఖ్య మూడు శాతం లోపే ఉందంటే ఆశ్చర్యంగా ఉన్నా ఇది నిజం.

పాతిక వేలు పెట్టి ఫోన్ కొంటారు, లక్షలు పోసి బైక్, కార్ కొంటారు. కానీ, జీవితానికి ఇన్సూరెన్స్ ఎందుకు చేసుకోలేకపోతున్నాం?

మన జీవితం ఆ వస్తువుల పాటి విలువ చేయదా? ఇంతకీ ఏమిటీ టర్మ్ ఇన్సూరెన్స్? ఇది ఎలాంటి కంపెనీల నుంచి తీసుకోవాలి?

ఫొటో సోర్స్, Getty Images

టర్మ్ ఇన్సూరెన్స్ అంటే?

సింపుల్గా చెప్పాలంటే ఇది ఇప్పుడు మార్కెట్లో ఉన్న అత్యంత చవకైన జీవిత బీమా ప్రొడక్ట్.

వయసు ఆధారంగా కొన్నేళ్ల వరకు ప్రతి ఏటా కొంత మొత్తంలో ఫిక్స్డ్గా ప్రీమియం చెల్లిస్తూ ఉండాలి.

ఈ పాలసీ సమయంలో ఏదైనా దుర్ఘటన జరిగితే, వారి కుటుంబానికి పెద్ద మొత్తంలో పాలసీ మొత్తం (Sum Assured) లభిస్తుంది. అలాంటిదేమీ జరగకపోతే పాలసీ ఎక్స్పైర్ అవుతుంది. ఎలాంటి రిటర్న్స్ ఉండవు.

సాధారణ లైఫ్ ఇన్సూరెన్స్ పాలసీల మాదిరిగా టర్మ్ ఇన్సూరెన్స్ పాలసీలో ఎలాంటి రిటర్న్స్, సేవింగ్స్ ఉండవు. ఇది కేవలం ఓ ప్రొటెక్షన్ ప్లాన్.

ఫొటో సోర్స్, Getty Images

అవసరం కాదు.. అతి ముఖ్యం

ప్రతి వ్యక్తి జీవితానికీ బీమా అవసరం. అయినప్పటికీ ప్రతి వంద మందిలో ముగ్గురికి కూడా ఇన్సూరెన్స్ లేదు.

ఐఆర్డీఏఐ గణాంకాల ప్రకారం.. భారత్లో ఇన్సూరెన్స్ పెనట్రేషన్ 3.2 శాతం మాత్రమే. టర్మ్ ఇన్సూరెన్స్, ఎండోమెంట్స్, యూలిప్స్ అన్నీ కలిపినా ఈ లెక్క దాటకపోవడం ఆశ్చర్యం.

అగ్రిగేటర్ ప్లాట్ఫార్మ్ ‘పాలసీ బజార్’ లెక్కల ప్రకారం ప్యూర్ టర్మ్ ఇన్సూరెన్స్ తీసుకుంటున్న వాళ్ల సంఖ్య ఒక్క శాతం కూడా లేదు.

ఒకవేళ కొందరు బీమా తీసుకున్నా, కేవలం రూ.5-10 లక్షలకు మాత్రమే తీసుకుంటున్నారు.

ఈ బీమా ఎందుకు అంత చౌకగా ఉంటుంది?.

కవరేజీ ఎంత ఉంటే మంచిది?

పర్సనల్ ఫైనాన్స్ నిపుణుల అభిప్రాయం ప్రకారం.. ఒక వ్యక్తి వార్షిక ఆదాయానికి కనీసం 10 నుంచి 15 రెట్ల టర్మ్ కవర్ ఉండాలి.

అంటే ఏడాదికి రూ.6 లక్షల జీతం లేదా ఆదాయం వస్తుంటే కనీసం రూ.60 లక్షల నుంచి రూ.90 లక్షల వరకూ లైఫ్ కవర్ తీసుకోవడం మంచిది. అయితే వీటితో పాటు..

- మీకు ఎన్ని లోన్స్ ఉన్నాయి (హౌసింగ్, కార్, పర్సనల్ లోన్స్)

- పిల్లల చదువుల ఖర్చులు

- రాబోయే పదేళ్ల పాటు ఉండే రోజువారీ ఖర్చులు

- ఇతర కుటుంబ బాధ్యతలు

ఇలాంటివన్నీ కూడా బేరీజు వేసి టర్మ్ కవర్ తీసుకోవాల్సి ఉంటుంది. మనకు ఎన్ని బాధ్యతలు ఎక్కువగా ఉంటే, మనపై ఎంత ఎక్కువ మంది ఆధారపడి ఉంటే, అంత ఎక్కువ మొత్తానికి టర్మ్ ఇన్సూరెన్స్ తీసుకోవాలని మర్చిపోవద్దు.

ఫొటో సోర్స్, Getty Images

ఏయే అంశాలపై ప్రీమియం ఆధారపడి ఉంటుంది?

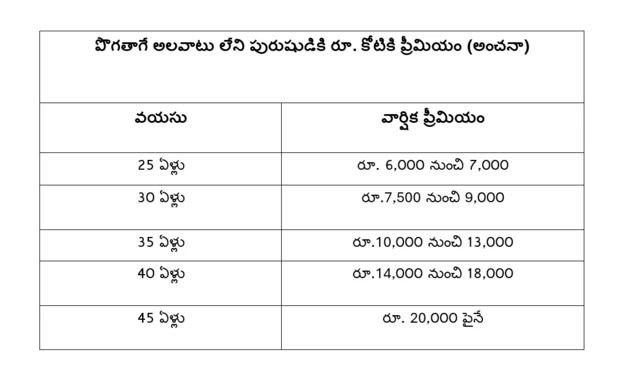

ఈ ప్రీమియం ఏయే అంశాలపై ఆధారపడి ఉంటుందంటే..

- వయసు

- పొగ తాగేవారు – పొగ తాగనివారు

- ఉద్యోగంలో రిస్క్ స్థాయి

- పాలసీ కాల వ్యవధి

- పాలసీ మొత్తం

ఎంత త్వరగా మీరు పాలసీ తీసుకుంటే, అంత తక్కువగా ప్రీమియం ఉంటుంది. ఒకసారి ప్రీమియం ఫిక్స్ అయిన తర్వాత ఇక ఆ టర్మ్ అంతా అదే ఉంటుంది.

ఐఆర్డీఏఐ నియంత్రణలోనే సంస్థలు

20, 30 ఏళ్లు ప్రీమియం కట్టిన తర్వాత కూడా ఎలాంటి ప్రయోజనం లేకపోతే ఏమిటనే ఆలోచన వద్దు. ఎందుకంటే మీరు కట్టే అతికొద్ది ప్రీమియంతో మీకు, మీ కుటుంబానికి లభించే భరోసా, ధైర్యాన్ని లెక్కకట్టలేం.

ఎల్ఐసీ పాలసీ సరిపోతుందా?

ఎల్ఐసీలో ఏదో ఒక పాలసీ తీసుకుని, ఇక ఇదే జీవితానికి సరిపోతుందనే భావనలో బతకొద్దు. మీ ఆదాయం ఎంత, దానికి సరిపడేంత టర్మ్ ఇన్సూరెన్స్ తీసుకుంటున్నామా లేదా అనేది కూడా చూడండి.

ఎల్ఐసీ ఒక్కటే కాకుండా సుమారు 25 సంస్థలు వివిధ ప్రయోజనాలతో పాలసీలు ఆఫర్ చేస్తున్నాయి. అవన్నీ కూడా ఐఆర్డీఏఐ నియంత్రణలోనే ఉంటాయి కాబట్టి, ఆందోళన అవసరం లేదు.

ఇన్వెస్ట్మెంట్ కన్నా ఇన్సూరెన్స్కు మొదటి ప్రాధాన్యత ఇవ్వండి. జీతం రాగానే పెట్టుబడి చేయాలని చాలామంది చెబుతారు. అయితే మొదట ఇన్సూరెన్స్ పూర్తైన తర్వాత ఇన్వెస్ట్మెంట్ మొదలుపెట్టండి. ఇది మీ మైండ్లో వందకు వంద శాతం ఫిక్స్ చేసుకోండి.

ఫొటో సోర్స్, Getty Images

బీమా కంపెనీని ఎలా ఎంపిక చేసుకోవాలి?

- 95 శాతానికి పైగా క్లెయిమ్ సెటిల్మెంట్ రేషియో ఉండాలి.

- పాలసీ టర్మ్ 65-70 ఏళ్ల వరకూ ఇచ్చే సంస్థలు.

- ప్రమాదవశాత్తు మరణం, తీవ్రమైన అనారోగ్యం కవర్ చేసేవి, డిజబిలిటీ (వైకల్యం) ప్రీమియం మినహాయింపు ఇచ్చే కంపెనీలకు ప్రాధాన్యం.

- కేవలం ప్రీమియం తక్కువ ఉండే కంపెనీలు కాకుండా పాలసీ వివరాలు, క్లెయిమ్స్ ఎంత తరుచుగా చెల్లిస్తున్నారో కచ్చితంగా చూసుకోవాలి.

- ఇన్సూరెన్స్ మిక్స్తో ఉండే యూలిప్స్ వంటి వాటికి దూరంగా ఉండండి.

- ఆన్లైన్లో పాలసీ ధర కాస్త తక్కువగా ఉంటుందని గుర్తించండి.

- అగ్రిగేటర్ కంపెనీల వెబ్సైట్లలోకి వెళ్లి వివిధ కంపెనీల పాలసీలను చెక్ చేసి, బేరీజు వేసి నిర్ణయం తీసుకోండి.

(గమనిక: ఇవన్నీ కేవలం అవగాహన కోసం అందించిన వివరాలు మాత్రమే. ఆర్థిక అంశాలపై మీరు ఎలాంటి నిర్ణయాలు తీసుకోవాలనుకున్నా నిపుణులను సంప్రదించగలరు)

(బీబీసీ కోసం కలెక్టివ్ న్యూస్రూమ్ ప్రచురణ)